【我們想讓你知道】

存股族最害怕的就是看見股價像坐雲霄飛車一樣高速向下直衝,股價越跌越深、甚至跌破成本價時,內心往往掙扎不已。雖然許多人都說長期而言股市看漲,現在下跌的股票總有一天會漲回來,但是投資人怎麼能確保手上的存股不是那個正在走衰的公司或產業呢?因此本文想告訴你,為什麼有些專家推薦存ETF而非金融股或個股的原因!

文 / 理財 W 實驗室

2020年,對於金融存股族來說,可能會開始懷疑「金融存股」的投資方法,因為看到電子股漲飛天,身邊的親朋好友買什麼賺什麼的情況下,只有金融股毫無動靜,當身邊的朋友都有不錯的獲利而自己卻沒有時,內心一定會開始懷疑與掙扎。

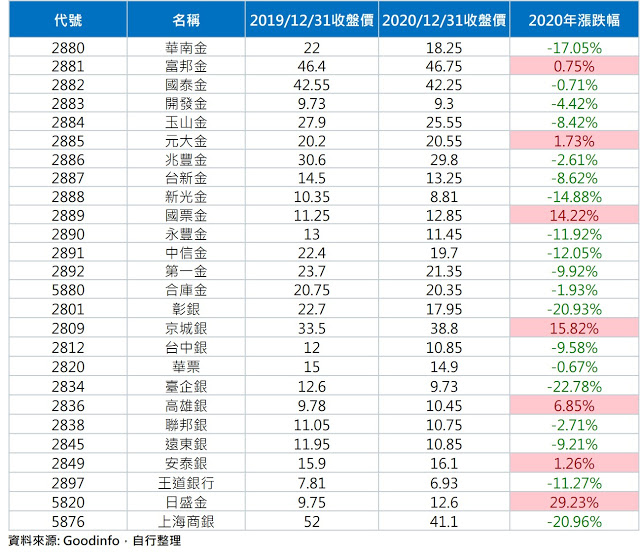

2020年台灣金融股表現

2020年台灣金融類股指數開盤為1359.63,於年底時,收盤為1285.70,整年度表現為-5.43%,台灣加權指數創歷史新高的一年,對於金融存股族來說,沒有特別有感,每天打開看盤軟體,都是半導體與電子類股在上漲,除非在3月股災時有勇敢進場。

整年度表現最好的為日盛金-->國票金-->京城銀,幾乎所有的金融股的股價表現都是負報酬,整年度賺了股息賠了價差,即使2020年前兩大金控獲利正成長,富邦金甚至獲利創下歷史新高,但股價是最誠實的表現。

全球朝向低利率時代,歐洲國家與日本早已走向零利率或負利率,雖然台灣目前的央行利率仍維持在1.125%,短期內要升息的可能性非常低,金融業者在利差縮小的環境下,要獲利成長、符合最新會計準則與符合股東的期待非常具有挑戰性。

為什麼我不推薦存單一個股?

存單一個股,最怕的就是公司或產業無法持續成長。單一公司的風險又稱為“非系統性風險”,也就是受到公司經營影響的風險,一旦公司的獲利沒有再成長,即使殖利率高,配息穩定,股價仍然維持不住。

有人會說:「我本來就是想要比定存利率好就好了~!」

存單一個股根本不是保證獲利,殖利率5%的金融股,2020年就有非常多金融股的資本利得直接吃掉配息報酬。

你有沒有想過,存越久,雖然一直領配息,但價格反而越低,最後的總報酬是價差虧損大於配息所得呢?

這是絕對有可能的。

即使金融類股看似大到不能倒,但經歷過2008年的投資人就知道,當時全球第3大的金融機構「雷曼兄弟」就倒閉了,沒有任何一家公司是大到不能倒的。

以前人手一機的Nokia,如今股票已快變成壁紙,如今大家瘋狂的存台積電與Apple。

我們永遠不會知道下一秒金融市場會發生什麼事。

存ETF是唯一選擇

僅能存追蹤大盤的ETF

追蹤大盤的ETF,例如: 台灣的0050、006208 ; 美國的VOO、SPY、VTI、VT、VEU...等等,這種追蹤整體市場指數的被動式ETF才是你唯一能夠存股的標的。

被動追蹤市場的ETF擁有淘汰爛公司與增補好公司的自動挑選機制,你即使存了15年,也不用擔心這檔ETF會不會下市或是價格越來越低,因為唯有好公司才會持續存在市場,而且在ETF的占比會越來越大,爛公司的表現會直接反映在公司市值,在ETF的占比會越來越低。

一籃子的股票也消除了單一公司的“非系統性風險”,只剩下整體國家或全球景氣的影響(系統性風險),投資唯有風險降到可控制的範圍,才是好的投資方法。

追蹤大盤的ETF長期價格走勢向上,因為反應的是人類生產力不斷進步,不要把它拿來玩價差遊戲,存越久,複利很驚人。

與其每個月追蹤金融股的EPS表現,炫耀自己存了幾張XX金,不如好好存ETF。

『我會把所有的錢,都投資到一個低成本的、追蹤標準普爾五百指數的『指數型基金(ETF)』,然後繼續努力工作。』--- -Warren Buffett(巴菲特,股神)

更多投資觀念,這些好文推薦你

- 退休族注意!別買 0050 ... 這 2 個時間點 買進 0056 賺很大!

- 3 種方式操作 0050,7% 報酬很有機會!想賺更多... 就用第 3 種方法 力拚 15%!

- 買 ETF 遵守 四原則,他工作 14 年就退休!理財顧問黃柏仁:善用原則二,勝率提高 2 倍

- 「大盤一直跌,定期定額買 ETF 要取消嗎?」原來有這想法,代表你的投資心理素質不堅強!

- 1 張圖看懂自己適合的「投資商品」類型!(含 股票、ETF、基金、商品 特性分析)

本文由 理財 W 實驗室 授權轉載,原文於此

(圖:shutterstock / 責任編輯:Ann;內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌