(圖片來源:Shutterstock)

Fed 利率降得越多 股市也跌得越深

隨著全球疫情持續蔓延,股市作為景氣的領先指標也重挫下跌,

台灣加權指數跌破萬點,整體股票總市值持續縮水,

從 2020 年初至 3/13,市值蒸發 5.96 兆元,

只花短短幾天,快速跌光台股一年來累積的市值。

除了台灣深陷股災,各國皆面臨股市超跌,

美股 3 月已經觸發四次熔斷,

聯準會(Fed) 向來不喜歡配合川普而實施降息,

為了穩定經濟,Fed 先前在 3/3 突然宣布降息兩碼,

於 3/15 緊急出手再降 4 碼,達到近乎零利率,

並啟動 7000 億美元的量化寬鬆計畫。

以往意料之外的降息,都能激勵股市短線反彈,

然而這次市場卻不買帳,

美國聯邦基準利率降得越多,股市也跌得越深,

為什麼寬鬆的貨幣政策沒辦法止跌呢?

繼續看下去...

(贊助商連結)

Fed 如何撒錢

美國的中央銀行就是聯準會(Fed),負責控制流通在外的美元數量,

否則隨便印鈔票,將走上辛巴威的不歸路,

每周宣布在鈔票後面加三個零的惡性通膨。

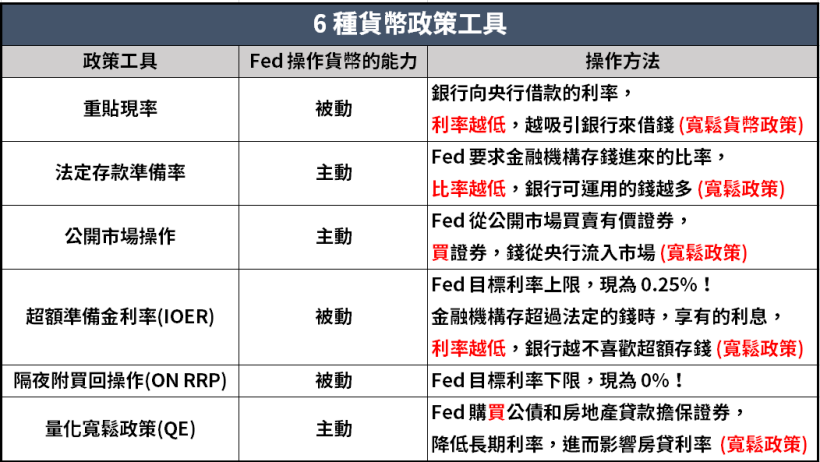

而實際上,美國聯準會也沒有權力直接印鈔給大家,

而是藉由 6 種貨幣政策工具,間接調整市場中的美元數量。

降息是其中的一種方法,聯準會一年招開 8 次利率決策會議(FOMC),

通常在會議結束後,才會宣布調整利率,

不過近年來,只有 2008 年的金融危機,還有這次新冠肺炎疫情,

Fed 才罕見地在例行會議之外,宣布調整利率。

而所謂的降息也就是調降 Fed 目標利率,

是被動地操作貨幣數量,但具備影響性的宣示效果,

暗示 Fed 預期景氣衰退的訊號,所以開始採取寬鬆的貨幣政策囉!

(資料來源:小編整理)

以往 QE 可以救市

另一種寬鬆的貨幣政策是量化寬鬆政策(QE),

雖然美國聯準會實施 QE 的目的,

不是為了挽救股市,而是為了穩定經濟。

平時 Fed 緊盯著經濟成長率、失業率及物價指數等重要數據,

當出現嚴重的衰退訊號時,才會出手干預貨幣供給量,

開始大量撒錢以穩定國家經濟。

從歷史經驗來看,實施量化寬鬆政策也能有效地拉升股價

(資料來源:wind資訊)

Fed 撒錢的作用

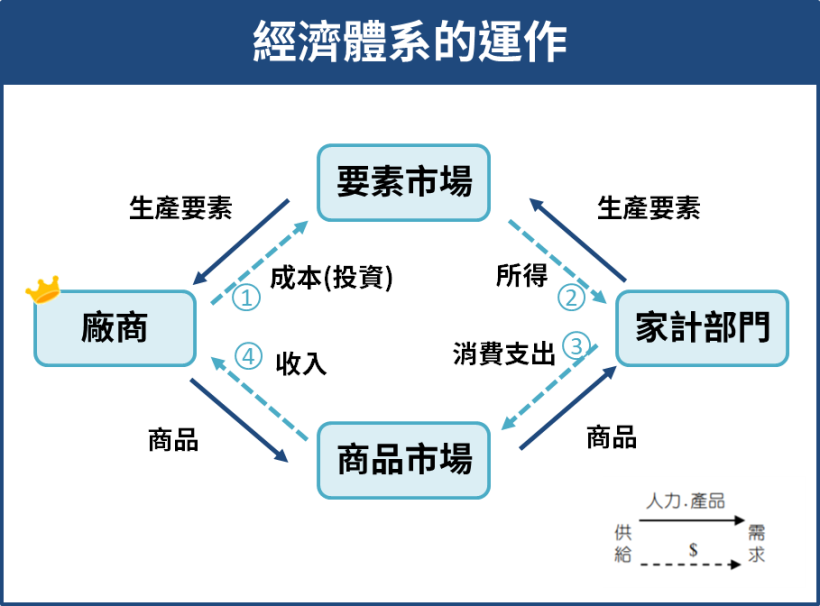

撒錢救經濟的原理,可以用經濟體最簡化的運作機制來解釋,

當景氣蕭條時,因廠商(生產者) 悲觀地預期產業前景,

所以不想投資,減少生產,縮減員工的工作量,

而導致家計部門(消費者) 面臨無薪假、裁員、股市賠錢…等衝擊,

減少可支配所得,將縮減消費支出,

而影響廠商的收入,再度減少生產...

在這個惡性循環下,流通於市場的錢越來越少,就會出現通貨緊縮。

這時祭出撒錢的政策,Fed向銀行買債券,讓錢流到銀行的手中,

銀行再透過低利率吸引企業來借款投資,

廠商有了錢投資生產,再發工資給消費者,

消費者增加收入又可以刺激消費…等良性循環下,

使經濟成長,增加通貨膨脹。

然而,這是理想上的結果,實際上在某種情況下將失效,

例如這次疫情引發的通縮。

(資料來源:小編製作)

這次 QE 可能失效的原因

以往的通縮,都是由於經濟泡沫化所引起,

如今由病毒引發的經濟衰退,將是另一種故事。

因為目前新冠病毒還無藥可醫,各國政府束手無策,

疫情嚴重的區域,則採取封城,禁止廠商開工,

導致家計部門沒有工作所得,降低消費能力。

而疫情不嚴重的地方,廠商整體產能也受牽連,

人們也因恐慌地減少外出,降低休閒娛樂的花費。

整體而言,不管疫情嚴重程度,病毒破壞各國經濟體系的循環,

這時 Fed 撒再多的錢出去,如果沒辦法推動生產面的復甦,

創造經濟運轉的動能,QE 將無法刺激景氣和產生通膨。

壟罩在景氣的悲觀下,這也解釋了股市為什麼深不見底的崩盤,

投資人的恐慌也不是沒道理,只要病毒的威脅還在,

經濟體將無法正常運轉,身為景氣領先指標的股市也不會樂觀。

快速結論

1. 當景氣衰退,美國的央行 Fed (聯準會) 可以用 6 種貨幣政策工具,

調節市場的貨幣數量,影響經濟、股市

2. 因應這次疫情的衝擊,Fed 採取降息六碼、啟動史上第四次量化寬鬆政策(QE),

試圖逼出銀行中的資金,流入廠商手中

3. Fed 撒錢救經濟的原理,在通貨緊縮的經濟體下,藉由廠商的投資、家計部門的消費,

理想上可以增加通貨膨脹,達到經濟成長並帶動股市復甦

4. 這次新冠病毒引發的通縮,因為破壞經濟體的運作,Fed 撒再多的錢出去,

如果無法推動廠商投資,創造經濟運轉的動能,導致 QE 失效,股市也不會樂觀

發表

發表

我的網誌

我的網誌