(文章來源:Money錢官網)

美債殖利率曲線又倒掛了,再次重擊全球金融市場。

對很多投資人來說,

這個名詞有點難懂,但卻必須要懂,

所以請花點心思,讀懂以下的說明。

「美國10年期公債殖利率」(以下簡稱「10年期殖利率」)是一個全球景氣溫度計,

而且是比股市還靈敏的溫度計。

全球法人核心配置各國政府都發行公債,

為何唯獨美國公債殖利率最值得觀察?

因為美國是全球最大的經濟體,

美元仍是目前最重要的國際貨幣,

不管美國闖了多大的禍,一旦全球金融系統出現危機,

或是全球股市多頭循環即將結束,

資金二話不說,

仍會回頭擁抱流動性與安全性最強的美國公債。

美國公債有多種期別,

其中10年期公債是大型法人資產配置的核心首選,

流動性也最優,因此10年期公債殖利率最具觀察價值。

專家指出,5年期以下的短期公債價格,

會受到美國聯準會(Fed)貨幣政策的影響,

也就是較易被人為因素所左右;

而10年期長天期公債的交易,價格主要由市場力量決定。

此外,美國房貸利率、

企業長期貸款利率也是隨美債10年期殖利率連動,

因此,10年期殖利率最能反應消費者資金成本的變化,

而成為觀察景氣與通膨的最佳指標。

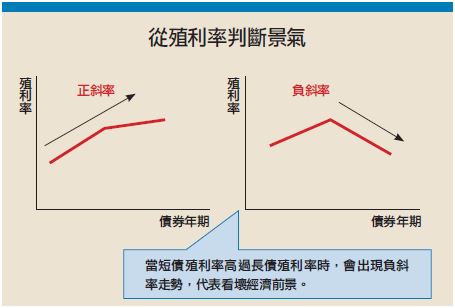

出現負斜率 全球景氣亮紅燈

債市有各種期別的債券交易,

正常情況下,到期日越短的債券,利率(票面利率與殖利率)越低;

到期日越長的債券,利率越高。

這是由於投資人持有債券期間越長,未來碰上利率變動的機率也越高,

也就是不確定風險較高,為了彌補更高的不確定風險,

特別是長天期債券投資人會要求更高的「風險貼水」、「風險溢價」,

也就是會要求更高的利率,以貼補未來可能的升息風險。

如果投資人預期央行未來會持續升息,

買長債時希望補貼的利率水準會更加提高;

若預期未來利率持續走低,

投資人會覺得現在持有相對較高收益率的長債很划算,

因此要求長債補貼的利率水準會降低,

此時長天期與短天期債券利率的差距就會縮小。

若預期未來經濟更糟,不僅沒有通膨壓力,

甚至可能出現通縮,央行可能會將利率壓更低的話,

長債投資人要求補貼的利率比短債利率低也無所謂,

就會出現「負斜率現象」。

用座標軸來表示,橫座標標示由短到長的各期別券種,

縱座標標示殖利率高低,

將各期別券種的殖利率連成一條線,

通常這條線是呈現由左下往右上漸漸揚升的走勢,

即所謂「正斜率」。

反之,當短債殖利率高過長債殖利率時,就會出現「負斜率」。

出現負斜率現象,市場就會警覺景氣擴張要結束了,

股市部位應該開始分批減碼,逐漸轉進債市避險。

債市是法人市場 敏感度更勝股市

為何債市會比股市更早反應景氣循環?

跟股市相較,債市交易金額更龐大,

可說是法人的市場,大型機構本身就擁有更多專業優勢,

對於市場景氣的敏感度較高,

會更密切關注通膨與央行貨幣政策的變化。

當通膨持續增溫、市場利率持續走高到相當水準時,

因為資金成本大幅揚升,不利於企業營運,

市場預期未來經濟應會走弱,法人就會開始減少股市投資,

將資金轉向穩健的債券市場,

因此債市往往比股市更早反應景氣的變化。

舉例來說,某甲投資一檔存續期長達10年期債券,

目的是想每年領到固定配息,到期後領回本金。

但若中途碰到通膨來攪局,

每年領到的配息就會追不上飛漲的物價。

再加上央行升息打擊通膨,

大家都想去追更高利率、更高配息的債券,

此時某甲手中相對低利率、低配息的債券,

「身價」就會下滑,

若某甲中途想拿去次級市場賣掉,

又因為低配息的債券不受歡迎而產生賠本風險,

因此某甲會比其他資產的投資人更密切注意通膨。

而控制通膨,是央行最重要的天職。

央行的武器就是貨幣政策,央行不能等到通膨嚴重了,

才開始緊縮貨幣供給、大幅升息,而是要預先調控。

因為債市同步反應貨幣政策的轉向,所以會比股市更早嗅到景氣冷暖。

開始您的投資之旅!

發表

發表

我的網誌

我的網誌