(圖片擷取自Mr.Market 市場先生;文/ Mr.Market 市場先生 )

「最近有一筆投資很煩惱,不知道要不要買?」

「是甚麼?」

「是買儲蓄險,6年可以領回的報酬率是 3.26%。」

「先等等...這數字好像不大對。」

我經常遇到上面這樣的對話,

每當覺得錢不夠用,手邊又剛好有一筆閒錢時,

總會覺得「不想讓錢閒著」。

這時候,總會有一些投資機會出現在你眼前...

但是,這真的是個好機會嗎?

趕緊來看看吧...

(贊助商連結...)

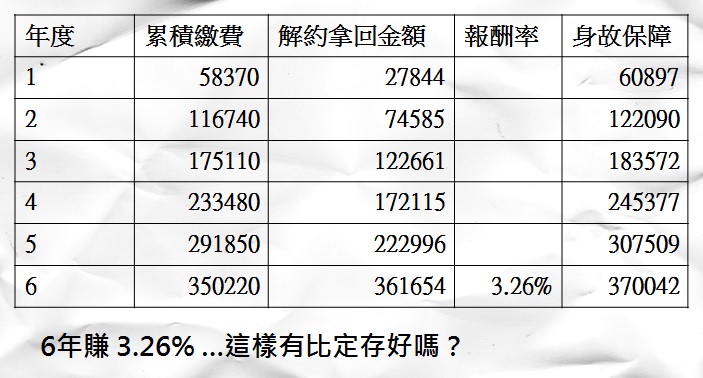

我們先來看看這位朋友的保單:

這是一份終身險,只繳費前6年,

他打算6年到期領出,

每年繳 58370元,等於月繳 4864元

到期領回約36萬1,比當初投入的35萬多一點,

報酬率是 3.26%。

6年賺 3.26%?

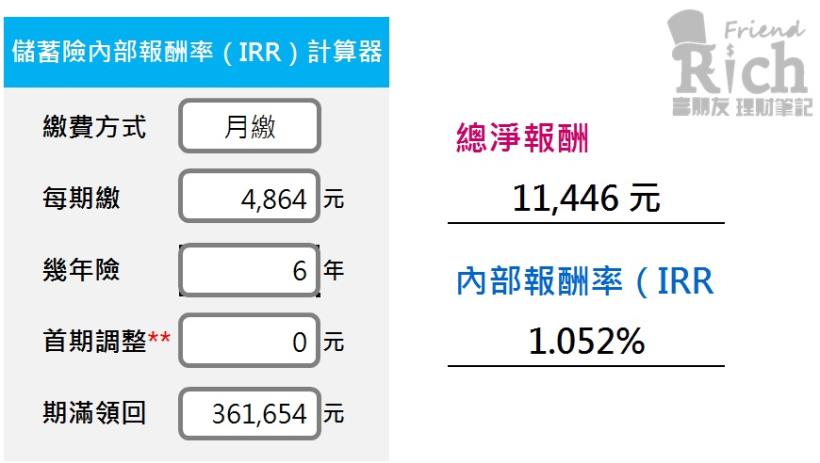

它真正的「年報酬率」是 1.052%

比銀行定存還低!

每年 1.052%的意思是,

100萬元如果要變200萬,要花將近70年!

目前銀行定存利率是1.35%

利率低於定存、綁約比定存久,買錯就悶六年。

因此儲蓄險通常適用於錢很多沒有資金壓力、

完全不想花時間投資股票

非常害怕風險,又不甘心於銀行低利率的人。

(通常不會適用於年輕人)

這邊有一個富朋友做的計算機,可以算出這結果

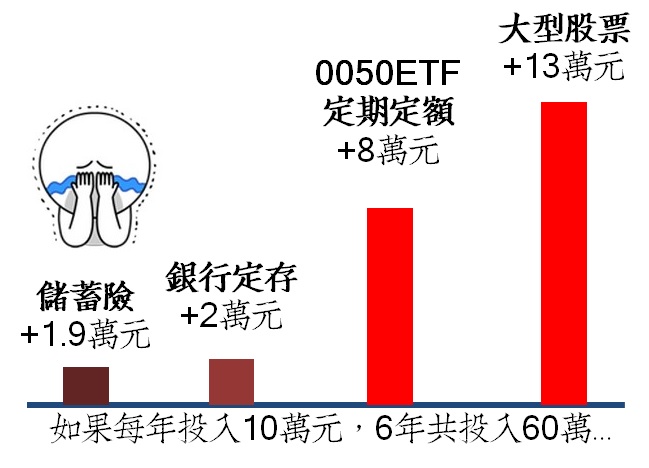

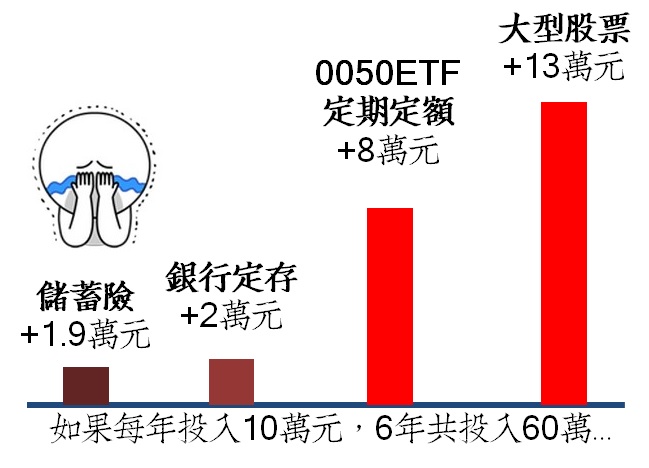

如果把儲蓄險當成投資

和不同的投資商品比,投資 6年,少賺非常多!

無論目標是儲蓄或投資,

都應該把不同的商品工具做比較,

假設每年都投入10萬元,6年後會賺多少?

買之前一定要算清楚!

以免保險業務員

沒有告訴你正確的保險資訊

如果誤把保險當投資,

尤其不小心買到比銀行定存還低的儲蓄險,

就真的悲劇了...

正常來說儲蓄險報酬率應該要比銀行高一點,

以我這位朋友來說,

他的保單要在第7年以後才會有高於定存的利率,

但業務員只告訴他6年期滿有 3.26%的報酬率。

假設業務員沒講清楚,一般人根本不可能知道,

所以報酬率一定要算清楚!

別以為賣個人情很便宜!

一個月500元的保費,

比買一支 iphone 還貴!

千萬別因為人情壓力買保險,

而是買自己真正需要!

不管買什麼保險,

假設一個月只繳 500元的保費,看似很便宜。

每年等於 6000元,

假設繳費 6年,一共等於36000元!

可以買一支 iphone6s 還有找。

想想看,

你會因為人情,送別人一支 iphone嗎?

對於定期要付錢的事,

無論金額多小,都一定要小心謹慎

就像每天一杯40元飲料,其實2年下來花的錢比買 iphone6s還多!

如果是每月5000以上的花費,就相當於在買車了!

每一筆保險都是人生重大的決定,

一定要多找資料再買單!

一句話:投資是投資,保險是保險

保險金繳出去 就是為了應付意外

別因為都沒發生意外,就覺得浪費了!

這種貪心會害自己吃更大的虧。

保險公司有承擔經營風險,

不可能給妳高於市場行情的報酬率。

就算你的保險每年報酬率有 3%,

100萬要變200萬也要花24 年。

股票市場每年平均報酬率 8%,

100萬變成200萬要花 9年,

當然,股票投資有風險,

但如果用錯誤的方式投資,賠上的是 15年的青春。

關於選擇合適的保險,有 3個建議:

1. 盡量選擇

「低保費、高保障」的保險

以這位朋友選的 儲蓄險 來說,

這張保單放 6年的身故/全殘的保障金額只有 36萬。

如果真有意外,

36萬其實沒甚麼感覺。

真的發生意外時,

500萬~1000萬是才是比較「有感」的金額,

而且每年需要的費用,不見得很高。

2. 買之前,先諮詢至少

5位不同家的業務員

如何避開不好的保單?

解決的方法是,

把上一家業務員的建議保單

給其他業務員看,

就有機會多聽到「真話」!

台灣有30多萬保險業務員,

不怕你問,只怕你不問。

有很多亂賣大賺佣金的業務員,

也一定有更多為客戶著想的優質業務員。

3. 控制自己的現金流,

避免每月支出超過收入的 10分之1

例如月收入4萬的人,

每月保險費要避免繳超過 4000元,最好更低!

大多數的保險,只要沒期滿就解約,都會非常的傷!

而且保險隨便一買就10、20年,

假設這中間一不小心缺錢,繳費就要中斷了。

我當兵時有位學長把自己60%薪水都拿去買保險,

他每個禮拜連喝杯飲料都要再三考慮,

更別提遇到需要大筆現金的事情。

即使現在有許多提供預支現金的方案,

還是要控制保費的金額,

想想看要老闆加薪 4000有多難就知道了。

快速總結

1. 不要把保險當成投資買,繳出去的錢如果沒發生意外,並不是浪費

2. 別因為人情壓力,而輕易下決定...否則每月500元比一支 iphone6s 還貴

3. 選擇低保費、高保障的保險

4. 買之前,至少讓 5位業務員比較過

5. 不要花超過自己月收入 1/10以上買保險

額外分享幾篇投資理財好文:

1. 生活省錢小訣竅

2. 市場先生的投資書單

3. 分享一個提高財商的遊戲:

4. 學理財第一步:看懂【現金流】!

本文由 Mr.Market市場先生授權轉載 原文 於此 。

未經授權,請勿轉載!

發表

發表

我的網誌

我的網誌