小非農亮眼引發通膨憂慮,四大指數全黑

雖然美國美國5月ADP就業人數高達97.8萬人,遠優於市場預期的65萬人,並且當周初請失業金人數續降至38.5萬人,亦優於市場預期的39萬人,5月Markit服務業PMI、ISM非製造業PMI亦創紀錄新高,政策面上,拜登可能擱置企業增稅換取共和黨持基礎建設方案,但小非農數據表現亮眼,仍引發市場對於非農數據亮眼以外的通膨疑慮。且拜登擴大涉軍中企貿易的制裁名單至59並預定於8/2生效,仍令四大指數開低震盪,終場全數收跌,跌幅介於0.07%~1.81%,其中費半跌幅最重,再度回測10日短均。小非農數據表現亮眼,帶動美元指數收漲0.10%,且將逢2021/01/06高點1,959.01美元/盎司的壓力區,小非農表現令金(4)日非農預期不弱,經濟數據走強亦引發通膨與升息擔憂,令部份多單獲利了結,令現貨黃金終場收跌1.97%,以1,871.04美元/盎司作收。

S&P500 11大板塊跌6漲5,其中公用事業與必需消費品雙雙收漲逾0.50%,表現最佳,非必須消費終場收跌1.22%,表現最弱。成分股中Ford原受到市場認為晶片短缺可能導致主要的生產工廠中斷,加上市場需求保持強勁,庫存耗盡後將不利於後續營運表現,但美國市場的5月份銷售額年增4.1%,雖然其中F-Series的銷量年減30%,但透過獎勵措施與價格優惠,轉單至SUV和商用車等其餘車款。而Ford亦稱將推出Maverick的新型皮卡,在原先2021年度將生產50,000台Mach-E的展望上,至5月份已完成27,816輛,意外上增的銷售額與Maverick新款、交付展望已過半等利多,帶動股價大漲7.24%,表現最佳。Tesla由於5月份中國訂單僅9800輛,遠低於4月份的1.8萬輛,加上美國市場區傳出,車輛中的安全扣帶有缺陷,召回Model 3及Model Y合計超過5,500輛。頻傳的問題加上中國境內來自XPeng、NIO的競爭加劇,令市場觀望Tesla於海外營運增長的前景,終場收跌5.33%,跌幅僅次網路電商平台Etsy的5.37%。

OPEC+會議結論成油市多方風向球,石油三巨頭仍延續多方力道全數收紅,Chevron漲幅0.45%,Exxon Mobil漲幅0.39%,ConocoPhillips漲幅0.81%。其中Morgan Stanley看好Exxon Mobil因為目前董事會中有25%成員為注重環境、社會的積極成員,於後續資本支出上,將可能被迫限制天然氣與石油,優先考量低碳的能源轉型,但也因此相較其他能源類股,有望加速轉型並成為後續潔淨能源的轉型領導者,重申增持評等,目標價71美元。尖牙股漲多跌少,Facebook跌幅0.94%,Netflix跌幅1.96%,Amazon跌幅1.45%,Apple跌幅1.22%,Alphabet跌幅0.97%。

道瓊成分股漲多跌少,Dow Chemical與Merck & Co.雙雙漲逾2%表現最佳。Intel、Boeing分別收跌2.16%、2.07%表現最弱。其中Boeing近日由於經濟步入復甦與解封階段而備受關注,Qatar Airways執行長Akbar Al Baker提及考慮向Boeing訂購30架貨機,Boeing亦同意提供777X型號貨運版的新飛機,雖然具體細節仍待敲定,但新增訂單仍加強市場對於復甦的憧憬,只是737 MAX先前因故停飛後,令Boeing與Airbus SE在單通道窄體客機市場雙壟斷格局出現失衡,其中Boeing分額從十年前近50% 降至近35%,但Airbus SE的A321neo卻於復甦階段已率先搶下數十億美元訂單,首席執行官Dave Calhoun提及,重建737 MAX的業務銷售將成現有重點。費半成分股跌多漲少,終場僅NVIDIA收漲1.14%。ON SEMI收跌4.19%表現最弱。

隨主要經濟體逐步開放而步入復甦階段,以及OPEC+會議結論出現風向球,持續成為油市多方助力,而當週API庫存數據公佈值達-536萬桶,優於市場預期的-211.4萬桶,當週EIA庫存數據公佈值亦達-507.9萬桶,優於市場預期的-244.3萬桶,需求湧現的背景下,推升美油、布油續揚,終場分別收漲0.19%、0.27%。疫情部分,日本沖繩縣的病床使用率逼近100%,並且在神奈川縣出現印度變種病毒出傳染跡象,而市場焦點的東奧,傳出原定8/8東京奧運閉幕式當天,由日本首相主持的海外政要晚宴將被迫取消,仍為後續東奧增添觀望。

觀望非農,加權電、金開低,傳產遭獲利落袋

而加權指數反彈至5/11缺口後,投信與官股的買盤收斂,加上小非農表現亮眼,美股卻觀望收跌,今(4)日晚上將公布非農數據,且逢週末,航運與部分漲價傳產股出現獲利落袋的跡象,賣壓令今(4)日加權震盪收跌98.75點,以17147.41點作收,成交量4,376.27億,OTC櫃買指數終場收跌0.75%,再度回測季線支撐。3大類股指數電、金開低震盪,非金電遭獲利了結。29大類股指數跌多漲少,先前表現強勢的造紙、紡織2大類股指數分別收跌3.11%、2.27%,表現最弱,玻璃陶瓷與油電燃氣仍受青睞,類股指數終場分別收漲1.27%、0.42%。而觀光類股指數受到疫苗將抵台,可能加快後續疫情在疫苗施打率提高的速度,終場收漲1.53%表現最佳。

(券商軟體)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

【法人動向】

三大法人合計:-163.67億元

外資:-166.49億元

投信:-0.43億元

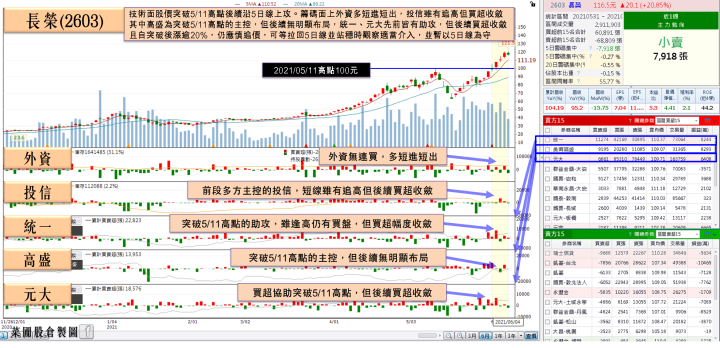

看好鹽田港事件將為運價支撐,匯豐調升長榮目標價

海運諮詢機構Alphaliner在最新報告中示警,短期租船費率已失控,目前依每艘船來源不同,每日租船費率介於10萬~14.5萬美元,刷新史上紀錄,且馬士基為加速航運業節能減碳,提議對船運燃料徵收每噸 150 美元的碳稅,以彌平化石燃料、再生能源之間的價差,一旦實施,將使貨櫃航運業的費用調漲再度攀高,將有利運價於3Q21維繫高檔,碼頭作業仍需陸上運輸系統配合,但路上運輸同受疫情影響,有望維繫4Q21的運價於高檔。加上先前船員染疫與鹽田港因篩檢導致裝卸期拉長,美國零售商回補庫存,聖誕節訂單可能因擔憂運力吃緊而提前啟動拉貨以外,昨(3)日陽明(2609)受市場看好年度EPS有望上看38元,將目標價上調至140元,萬海(2615)、長榮(2603)目前年度EPS普遍預期有望落於30~35元之間。其中長榮(2603)今(4)日亦受外資匯豐因大陸鹽田港與疫情造成壅塞情況加劇,而將2021~2023年EPS展望,分別由20.79元、15.62元及11.52元調高至23.68元、17.56元及12.57元,重申買進評等,目標價由110元上調至145元。股價於盤中創高後買盤力道未能延續,終場收跌2.1%。

(資料來源:籌碼K線 菜圃股倉製圖)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

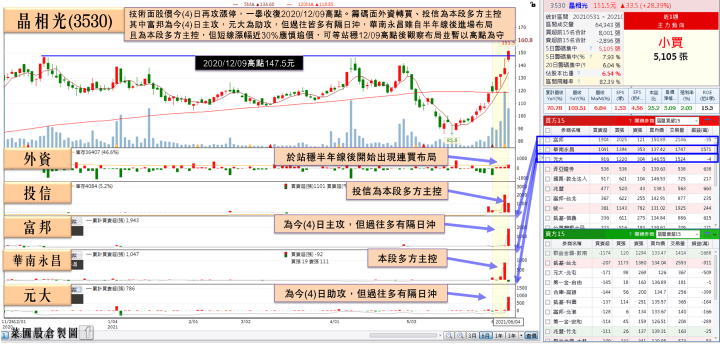

5月營收年增104%,晶相光再度強攻漲停

晶圓代工、封測產能吃緊,並且適逢車用拉貨力道強勁,影像感測器上亦面臨缺貨,於產業上,目前Sony、Samsung、ON SEMI等IDM大廠的訂單已至年底,且不斷調漲報價,於1H21漲幅至少有兩成左右水準。晶相光(3530)由於CIS晶片需求續強帶動價格走揚,加上2020年基期較低,在昨(3)日公告的4月自結中,稅後純益達0.66 億,年增 2100%,稅後EPS達0.86 元,4月累計稅後純益達1.84億,年增4倍,稅後EPS達2.39元。同時,5月合併營收達3.56 億,月增6.84%,年增104%,令5月累計合併營收達16.12億,年增七成創新高。而先前IC Insights已有估計,在2021年度全球經濟開始正式步入疫後復甦階段,影像感測器市場可望回復強勁成長力道,整體產值將達228億美元,年增上看19%。今(4)日仍獲買盤青睞,股價再度強攻漲停。而原相(3227)先前於4月合併營收達8.58億,年增47.64%,連2個月營收創歷史新高,5月合併營收達8.82億,年增49.34%,雖未能續創高,但在5月累計合併營收達39.86億,年增39.01%。而於展望上先前於法說會上提及,滑鼠、遊戲機、心律感測、藍牙無線耳機及安防晶片需求皆正向,2Q21營運展望預期季增增加10%至15%,將改寫單季業績歷史新高紀錄,以1Q21的合併營收22.44億作為計算基礎,落於24.68~25.80億之間,以展望的區間高點25.80億來看,扣除4~5月合併營收,6月差8.4億可達高標,在居家防疫的背景下,宅經濟需求持續,供給面仍吃緊,有望完成2Q21的財測高標,盤中受買盤點火翻紅,終場收漲0.8%,收復年線。

(資料來源:籌碼K線 菜圃股倉製圖)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

盤面小結

雖然有疫苗即將抵台的消息,但於疫苗施打普及仍需時程,結合基層診所普及施打預期,令焦點逐步由確診數轉向施打率。與此同時,小非農數據亮眼,引發市場對於經濟數據可能逼迫Fed提前考慮升息,雖然非農數據可期,但仍壓抑美股表現,連帶影響今(4)日加權出現獲利先行落袋的賣壓,加權指數終場收跌98.75點,以17147.41點作收,雖暫處於5日短均下,但仍收於5/11高點上方,整體而言,下週多空攻防重點落於5/11的缺口保衛戰。於加權指數的籌碼面部份來看,本段反彈主由投信與官股共同拉抬,但近日官股、投信於指數反彈至5/11缺口時雙雙出現收斂跡象,並且於今(4)日外資再度轉賣116.49億,雖然投信步入作帳階段,令投信認養股仍有望各自表現,但以技術面上而言,自季線延續反彈以來,今(4)日第一次失守5日線,於確認站穩5/11缺口前仍不宜貿然加倉,5月營收持續公布,操作上可著墨修正後的業績亮眼股並避免追高殺低。

如果喜歡我的文章,可以追蹤我的粉絲頁《菜圃股倉》

發表

發表

我的網誌

我的網誌