【編聊邊看,我想讓你知道的是】

低利率時代,把錢放銀行只會讓你的資產白白被通膨吃掉,許多人紛紛把錢從銀行領出,轉投入到其他投資,但為什麼還是有人選擇使用定存呢?本文作者提醒大家一個時常被遺忘卻非常重要的觀念,並教你認識「整存整付」、「零存整付」及「存本取息」差別在哪,不僅為你選出最合適的定存方式,並額外分享增加定存利息的幾個小撇步,趕緊記起來吧!

本文目錄:

文 / 慢活夫妻

說到定存,大部分人浮現的第一個想法是,利息這麼低,有存沒存感覺差不多。不可否認,比起基金、股票等投資工具而言,定存報酬率的確弱了許多,但「不會賠錢、兌現能力強」也成了定存最大的優勢,更適合做為初學者第一個投資理財工具。

現在的投資理財工具多元化,銀行定存雖然保本,看似穩賺不賠,但是卻大大輸給每天正在發生的通貨膨脹,因此有不少投資人漸漸轉移重心往其他投資工具做發展。

報酬率這麼低,為什麼還要選擇定存?

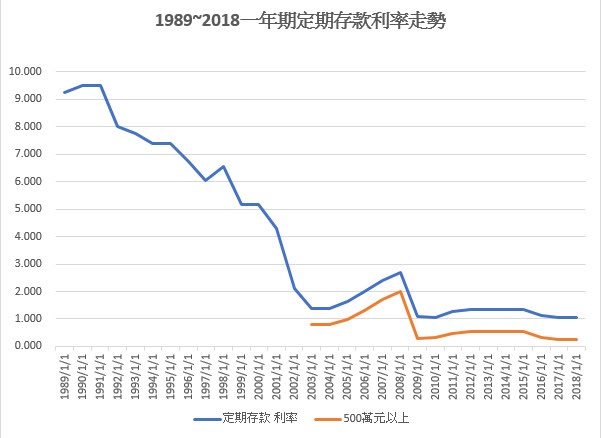

定存向來是長輩們最常用的投資理財工具,每個月的薪水、過年獎金都要提撥一筆錢到定存,從年輕到退休始終如一。但時代在改變,銀行利率從 1989 年的 9% 變成 2018 年的 1% 左右,很顯然輸給以每年 2% 成長的通貨膨脹,但為什麼我們還要用到定存呢?

銀行利率逐年下降。

人意外生病、公司需要周轉、換新機車突然需要一筆錢...等,都可能是筆龐大的金額,我們不可能隨時把投資的股票賠錢兌現,也不可能把要投資的房地產低價賣出。

我們隨時都得準備好「緊急備用金」以備不時之需,可是「緊急備用金」放在活存非常不划算,我們應該讓它適當的放在定存來產生額外的金額,讓做為不是主要投資的錢也能產生最大效益。

補充:「緊急備用金」顧名思義是備用的,因此我們不希望用到這筆錢。假設不會用到的緊急備用金有 12 萬且放定存,比起活存每年可以多拿到約 1000 元,也不無小補。

但許多人以為定存很簡單,也看不起投資報酬率這麼低的工具,但你真的了解定存嗎?知道原來依照存款時間有分「定期存款」及「定期儲蓄存款」兩種嗎?知道存款方式有分「整存整付」、「零存整付」及「存本取息」三類嗎?

定期存款、定期儲蓄存款

定期存款

存款期間為 1 個月 ~ 3 年,通常用於「未滿 1 年」的存款。利息是以「月單利」的方式計算,也就是當月產生的利息並不會滾到下個月的本金內。

定期儲蓄存款

存款期間為 1 年 ~ 3 年,通常用於「1 年以上」的存款。利息是以「月複利」的方式計算,也就是當月產生的利息會滾到下個月的本金內,再一起生利息。

這邊不做複雜的數學公式計算利息。直接總結:若有一筆資金在一年內不會使用,建議以「定期儲蓄存款」可以獲得較高的利率及利息。

以上資料來源:台新銀行

整存整付、零存整付、存本取息

上個段落提到的「定期儲蓄存款」,依照存款方式可以再區分成以下三個類型:

|

整存整付 |

零存整付 |

存本取息 |

|

|---|---|---|---|

|

操作方式 |

一次存進一筆本金,每個月產生的利息會滾入下個月的本金內 |

每個月存入固定金額,每個月產生的利息會滾入下個月的本金內 |

一次存進一筆本金,每個月領出利息,利息不會滾下個月的本金 |

|

利息計算 |

複利 |

複利 |

單利 |

|

12萬元存1年的利息 |

1315元 |

711元 |

1308元 |

|

適合族群 |

適合一筆資金1年以上不會動用,賺取最多利息 |

適合想養成儲蓄習慣的小資族存錢壓力較小 |

適合退休族群作為生活費保住本金,每月領息 |

由上面表格的比較可以知道,如果手上已經有一筆本金就直接整存整付,可以賺取最多的利息;但如果是從零開始,零存整付就是很棒的定存方法,一方面可以強迫儲蓄,另一方面還可以領取比活存更多的利息。

定存試算網站 ,算看看備用金如何領更多利息。

存本取息因為是使用單利計算利息,跟使用複利計算的整存整付相比,產生的利息會少一點,不過對於退休族群而言,是一個可以穩定獲得生活費的來源。

增加定存利息的 4 個方法

1. 視情況選擇「機動利率」或「固定利率」

眼尖的你可能已經發現定存利率表上有兩種不同的利率,「固定利率」及「機動利率」。固定利率指的是存款期間,利率維持不變。機動利率則是利率會隨著中央銀行升息或降息而做調整。如若看好未來升息的可能性(通常是景氣好時期)就選擇「機動利率」,如下圖紅線走勢。反之如果擔心未來降息可能性(通常是不景氣時期) 就選擇「固定利率」。

利率走勢圖。 但宏觀經濟下,目前各國利率逐漸降低甚至出現負利率。

現階段台灣機動機率與固定利率差不多,所以不管怎麼選長期下來利息不會差別太大。另外使用零存整付的人,銀行會統一選擇「機動利率」。

2. 利用外幣優惠利率

銀行常推出外幣定存優惠利率活動,吸引民眾以外幣幣別定存,例如:人民幣、美金,如果是懂得匯率趨勢或有外幣需求的人像是出國旅遊、出國留學、海外投資等,在優惠期間定存也可以得到比較好的報酬。

雖然外幣定存利率遠高於台幣定存利率,但其中的細節需要多留意,例如:優惠利率時間有多久、匯率的風險、銀行間匯款轉帳手續費,免得很容易賺了利息賠掉匯差。

3. 拆單分開定存

所謂的拆單的意思是,把一筆大資金的定存單拆分成數筆小資金的定存單。假如你拿 100 萬定存,建議可以拆分成「5 張 20 萬」或「10 張 10 萬」的定存單。

為什麼要做拆單呢?因為如果碰巧哪天急需 20 萬現金,我只要解約一張 20 萬的定存單,而不用解約一張 100 萬的定存單造成利息的損失。另外每張定存單也可以區隔 2~3 個月到期,可以增加資金的活用性。

100 萬拆單的方式可以解決利率問題,而且解約不會有減少利息。

- 補充:500 萬以上定存,利率會降低(從 1.09% 變成 0.24%),使用拆單方式一樣可以解決。

- 補充:現行二代健保補充費規定,若定存利息單次給付超過 2 萬元,就會被扣稅,可以使用拆單方式或者將利息從 1 年給付改成每月給付就可以避免課稅。

4. 縮短存款時間,利息不損失

假如急需用錢的時候,選擇解約尚未到期的定存,雖然不會傷害本金但可以獲得的利息會被打折扣。例如預計存 1 年期定存 10 萬元(利率 1.03%),但六個月後遇到危機需要解約定存,利息部分銀行會以定存 6 個月的利率0.795% * 8 折 = 0.636% 計算,造成利息損失的結果。

因此如果擔心在定存到期之前可能有急需用錢的狀況,不妨可以設定 6 個月、8 個月、10 個月的定存期限,若到時候沒特別用途,就再選擇繼續定存。

繼續看完文章請至慢活夫妻(投資理財)

關於「存錢」,你可以學更多:

- 拒當月光族!專家:存錢三字訣「省、存、配」,月薪 5 萬 也能買下 70 坪大房子!

- 美女主播 年存 20萬,目標5年完成買房夢!存錢心訣:「3322分帳戶法,管理支出 不馬虎!」

- 有錢人都偷用的 7 個 超強效存錢法,照第 2 招做 存錢效率暴增 2.5倍

- 把握存錢的 黃金 10年!做好 3 個「致富」準備,讓 1 萬變成 1200萬 退休金!

- 小資夫妻四帳戶存錢法!28歲 Moly月薪32K,婚後照樣養2小孩、還清400萬房貸...

本文由 慢活夫妻 授權轉載,原文於此

(圖:shutterstock / 責任編輯:William;內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌