【編聊邊看,我想讓你知道的事】

其實很少人在年紀輕輕的時候就能投資房地產,

買房子需要頭期款,

要能拿出那筆錢出來並不容易,

所以在這之前,

先要好好地做好理財規劃,

存到錢以後再投資房地產。

繼續看下去...

(贊助商連結...)

想當包租公、婆?

先知道報酬率是多少!

買房屋來出租,當個包租公(婆),

不只每月有租金收入,

又可以靜待房地產升值,

是許多退休族夢寐以求的一種投資方式..

房地產投資和其他投資標的一樣,

有波段操作以及長期投資的形式。

買屋出租則是屬於長期投資的一種,

是比較保守及風險較低的投資型態。

但是無論任何一種投資,

都必須先知道投資報酬率到底是多少,

才好預做規劃,進而調整投資策略。

1. 先單純計算 收房租的報酬率

一般租屋投資的報酬率,

最簡單的方式是用租金報酬率來計算。

租金報酬率是每年的租金總收入

扣除費用後再除以購買房屋的價格

例如買一個 300 萬的房子,

每月房租扣除管理費後淨收入 13,000 元,

那麼每年的租金收入有 156,000,

所以 房租 投資報酬率 =

156,000/3,000,000 = 5.2%。

2. 除了房租報酬率外,

還要考慮到未來房價的變動

這樣的概算是沒有錯的,簡單又方便。

只是房地產投資必須考慮未來房價的變動

對整體投資報酬率的影響,

例如同上一個案例,預計投資 10 年,

10 年後的房價若漲到 360 萬時,

加上房租收入,

這樣的投資報酬率相當於多少呢?

如果 10 年後不幸遇到經濟蕭條,

房價跌到 270 萬時,投資報酬率又是多少?

這種情形可以利用現金流量的觀念來

求取內部報酬率(Internal Return Rate)來得到年化報酬率。

這例子裡若期末房價漲到 360 萬時,

現金流量如下表:

|

期數 |

現金流量 |

備註 |

| 第0年 |

-3,000,000 |

拿出300萬投資 |

| 第1年 |

156,000 |

房租收入 |

| 第2年 |

156,000 |

房租收入 |

| 第3年 |

156,000 |

房租收入 |

| 第4年 |

156,000 |

房租收入 |

| 第5年 |

156,000 |

房租收入 |

| 第6年 |

156,000 |

房租收入 |

| 第7年 |

156,000 |

房租收入 |

| 第8年 |

156,000 |

房租收入 |

| 第9年 |

156,000 |

房租收入 |

| 第10年 |

3,756,000 |

房租收入及售屋結算 |

利用 IRR 函數

計算出(房價變化+房租後)的真正投資報酬率

可以利用Excel的IRR函數,

將現金流量的資料輸入後,就會得到年報酬率了。

下面就是公式。

以下藍色粗體字都可以直接複製到Excel的儲存格。

=IRR({-3000000, 156000, 156000,156000,

156000, 156000, 156000, 156000, 156000,

156000, 3756000},10%)

= 6.67%

這樣 算出來的年報酬率是 6.67%,

和上個例子的 5.2% 相比,

多出來的 1.47% 就是房價上漲所貢獻的報酬。

相對的,若 10 年後房價只剩 270 萬,

也可以用同樣方式計算。

因為現金流量每年都一樣,

只有第 10 年的是房屋價格加上租金,

等於 2,856,000。

亦就是說因為房價的下跌因素,

使得投資報酬由 5.2% 下降至 4.38%。

公式如下:

=IRR({-3000000, 156000, 156000,

156000, 156000, 156000, 156000,

156000, 156000, 156000, 2856000},10%)

= 4.38%

如果未來房價持平,

用同樣現金流量觀念計算出來,同樣是 5.2%。

所以也可以這麼說:如果未來房價不變,

房租報酬率就是整體投資報酬率。

下面公式最後一年的

現金流量是 300 萬加 15.6 萬租金,

所以是 3,156,000。

=IRR({-3000000, 156000, 156000,

156000, 156000, 156000, 156000,

156000, 156000, 156000, 3156000},10%)

= 5.2%

3. 如果是貸款購屋,

再考慮貸款成本後的報酬率

如果出租房屋不是用現金購買,

而是以貸款方式取得,這種情形就更複雜了。

每月除了有房租收入外,亦有貸款要繳納,

貸款部分又分為利息以及本金部分,

說起來實在複雜,

但是現金流量觀念計算一樣適用。

只要將每年的租金收入減去繳納貸款的錢,

再扣除所有發生費用,就是該年的淨現金流量。

只是投資結算時,未必貸款都繳清了,

售屋後的金額還得繳納未還清的貸款。

所以最後一期的現金流量較為複雜,

必須知道貸款餘額是多少。

所幸這等事請電腦就行了,

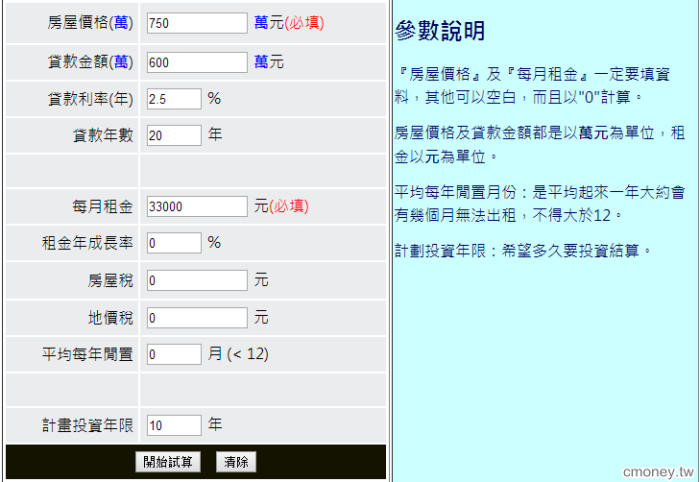

本網站提供了試算的頁面,

直接輸入資料一切幫你搞定。

購屋試算表填入資料,

投報率輕鬆算!

拜電腦科技之賜,

所有繁雜的計算可以一下子就得到答案,

前面都是一些觀念的介紹,

實務應用時是不需要那麼麻煩的。

下面是一個試算表,

只要將條件輸入進去,

就會得到整個投資報酬率。

透過這試算我們可以很清楚的知道,

未來整個投資的情形將會是如何,

以及每月會有多少現金進入

或何時需要多少現金支出,全部都一清二楚。

就會得到詳細的報酬率試算。

1.試算結果驗證

如何驗證這試算結果是正確的呢?

以內部報酬率(IRR)所計算出來的答案又代表何意義呢?

這一篇有詳細的說明。

2.租金與貸款比例對報酬率之影響

了解投資標的報酬率還不夠,

投資者應該希望透過這樣的試算

可以得到一些投資分析,

進而對投資策略做調整。

一般說來有些項目是固定無法調整的,

例如稅金、租金成長率、

貸款利率等通常是固定的,

投資者無法自行調配。

但是貸款比例,

以及租金大小不只可以選擇,

還對報酬率的影響非常大。

所以我們會希望透過這兩項參數的變動,

來觀察對整體投資報酬率的影響是什麼。

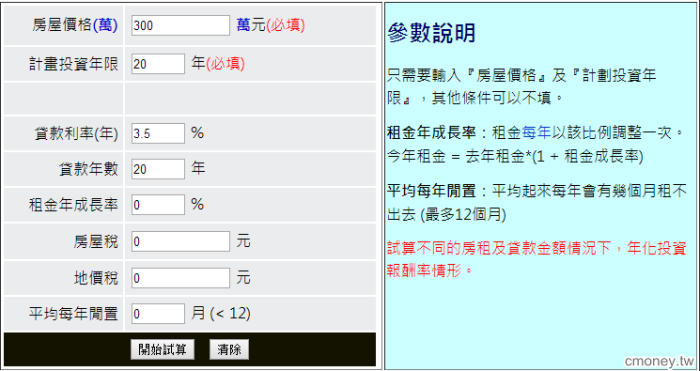

下面的試算主要做租屋投資分析。

3.舉例看出貸款租屋的投報率

目前看到一個房屋投資標的房價 300 萬,

投資者希望評估是否可以承做。

預期貸款利率是 3.5%,貸款 20 年。

希望評估若投資十年後的投資結果會是如何?

就會得到詳細的報酬率試算。

輸入完後點擊「開始試算」,

就會得到下圖的結果。

這張圖的每一列代表一種月租金的投資情形,

每一欄代表一個貸款比例之投資情況,

也就是說這張表列出了各種租金及貸款組合的結果。

例如租金報酬率 5% 那一列(紅色框起來),

每月租金是 12,500 元,

然後分別以不同貸款比例的情況

所計算出來的投資報酬率。

沒有貸款時,

報酬率和租金報酬率相等,都是 5 %。

但是當貸款比例往上調升時,

報酬率會節節上升,

而且貸款比例愈大,報酬率愈高。

這結果說明了貸款會大幅提升整體的報酬率。

再點入每一個報酬率的數值,

還可以看到該貸款金額及租金之現金流量明細。

但並不是所有情況都一樣的,

如果觀察租金報酬率 3.5% 那一列(第 4 列),

無論貸款金額多少,報酬率都幾乎一樣沒變,

沒有因為貸款而增加報酬率。

這是為什麼呢?

原因是貸款利率也同樣是 3.5%,

所以租金收入剛好拿去繳交貸款利息了。

這點最重要:

租金報酬率要大於貸款利率,否則就吃虧了!

這樣便得到一個結論:

除非租金報酬率大於貸款利率,

否則貸款不會提升報酬率,

反而會降低投資報酬率。

同時還可以看到一點,

無貸款時的報酬率跟『租金報酬率』是相等的,

亦就是說如果不貸款,

只要知道租金報酬率就知道結果了。

既然基礎的租金報酬率具有舉足輕重的影響,

如何提升租金報酬率就顯得非常重要了。

以上的推論的基本假設是:

房價是不變的,以及房租是不會漲的。

但這是並不實際的。

真實的租屋市場不只是房租會上漲,

房價也會有波動,

還有房子也不是天天都租的出去,

總會有一些閒置期。

而且還有稅金要考量呢!

針對這些實務狀況,試算及分析都有考慮進去。

當選定了一組租金及貸款比例後,

可以直接點入該組報酬率,

就可以得到詳細的月現金流量表了。

這張表的租金報酬率使用的是名目利率,

例如 300 萬,年報酬率 5%,

所以每月租金= 3000000 * 5% / 12 = 12,500,

所以月報酬率 =12500 / 3000000 = 0.417%,

相當於年報酬率 = 0.417% * 12 = 5.00%。

房地產價格

跟租金報酬率息息相關

房屋租金通常變動不大,

當房價過高時勢必會讓租金報酬率降低,

這時投資意願就會降低,

房價便會跟著滑落。

反之,如果房價過低時,

租金報酬率自然會往上提升,

當租金報酬率高於定存利率許多時,

理智投資者當然會進場,進而推升房價。

這也就是市場那隻無形的手

默默主宰著房價的變化。

簡而言之,

租金報酬率通常高於定存利率 3% ~ 4% 是正常的

房地產也不是只會漲不會跌,

最有名的例子是中共試射飛彈時,

房屋價格遽然下跌。

但是愈高的租金報酬率愈能抗跌,

這是因為較高的租金收入

足以彌補未來房價的下跌,

讀者可以自行試算一下就知道了。

房地產供需法則:

需求越多,價格才會上漲。

其實我對房地產價格並不是很樂觀的,

主要原因是根據供需法則推論。

台灣人口已經飽和,

也就是需要房子的人並不會再增加了。

雖說土地是有限資源,

全台灣的人口一起競爭台灣這塊土地。

但是如果人口不增加,需求從何而來?

當然另一個需求是人民更有錢,

願意比現在花更多的錢買房子,

房價就會漲,但前提是人民必須更有錢。

目前情形和 20、30 年前是很不一樣的,

那時候的人口增加很快,

即使是國民所得沒有增加,

需求就已經很大了,

更何況那時候經濟成長迅速,

所得快速成長,當然造就不小的房價升幅。

反觀現在情勢,也只能靠國民所得增加了,

若以後國民所得提升至 3 萬美元,

那這時候趕緊買房子,未來房價就會漲。

如果不是,我認為就有得等了。

善用 excel 的內部報酬率(IRR)函數,

幫你計算是否值得投資喔!

這些試算出來的結果,

都是以月現金流量

所求出的內部報酬率(月報酬率),再加以年化。

如果投資期間 10 年,

求出來的結果是 7%,不要以為是 10 年才 7%,

是投資會每年以 7% 增長,

以 72 法則概估,10 年投資會增長一倍。

包租公試算表 Excel 檔案下載

這裡也提供 Excel 版的包租公試算檔案,

裡面有10 年、20 年、30 年三個工作表,

對 Excel 製作有興趣朋友,應該值得參考。

其他參考文章

想投資股票,1500 檔股票看得眼花撩亂的,

怪老子的 怪老子看財報選好股 ,

利用財報直接幫你檢查好公司體質,

讓選股變得更方便!

或參考其他 怪老子文章與小工具(免費)

對房地產有興趣的朋友,推薦給你:

- 星巴克儲值卡、健身房會員卡...月薪只賺3萬,快丟掉這5樣東西,徹底擺脫習慣性過度消費

- 房貸繳完 100 萬,老婆卻想再增貸買車!夫妻月入 8 萬,卻每月花光... 沒有理財共識,怎麼辦?

- 買房,往往是年輕人的第一個負債!陳重銘:別急!每月存兩張 0056,十年後每月 4萬現金流輕鬆購屋!

- 37歲夫妻育 2兒,力拚 7年還 400萬房貸!她嚴格執行「斷捨離理財法」,還可年年帶婆婆出國旅行

- 拒當月光族!專家:存錢三字訣「省、存、配」,月薪 5 萬 也能買下 70 坪大房子!

本文由 怪老子 授權轉載,原文 於此

未經授權,請勿轉載!

( 首圖來源 / shutterstock,僅為示意 )

發表

發表

我的網誌

我的網誌