【我們想讓你知道】

存股只看股利、專挑殖利率高的股票就好了嗎?許多存股族常犯一個錯誤,那就是賺了股利卻賠了價差,作者以大台北、0050、0056舉例,告訴你為什麼告訴你為什麼就算股利比較少,也要存0050!

文 / 傻多棒喬飛 (原文發布於2020.11.19)

存股不能只看殖利率

我在2010年那時候存股,挑的標的是還原可扣抵稅額之後,高於7%殖利率的股票,我才會考慮買進。

時光來到2020,當一隻股票股利成長10%,股價卻成長50%,你覺得這支股票合理嗎?適合存股嗎?這隻股叫做大台北(9908)

股價卻從2010年的17元跑到2020年的31元。

這代表了什麼?一家獨佔的民營事業,營收穩定緩慢成長,股價卻快速不成比例成長,這表示這年頭存股挑高殖利率已經不是王道了。除了每年的股利,還要兼顧股價的成長,這樣整體總資產上升的幅度才會快。市場上鈔票印太快,找不到穩定獲利的標的,穩定的股票價格就上升,這就是大台北瓦斯股價的現象。

比較0050、0056

再來比一下0050、0056,0050是標榜台灣前50大公司,包含很大一部分的台積電,

股價成長如下:

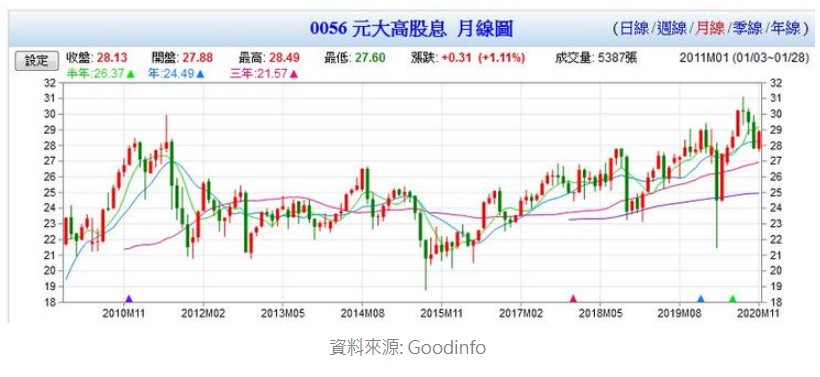

股價相比,0050往上成長(從50變成100),0056區間來回(22-30之間來回震盪)。

接下來這是0050的股利政策:

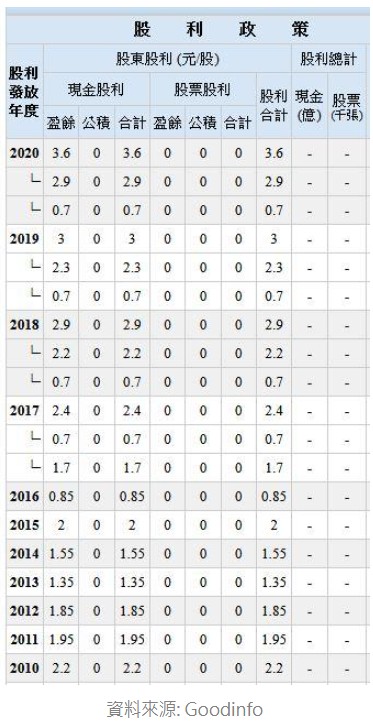

以下這是0056股利政策:

以2020年來說,30元的0056發了1.6,100元的0050發了3.6。追求高殖利率的會說,0056花67.5元(30/1.6*3.6=67.5)就可以發3.6了,0050還要多花32.5元才能發到3.6,當然買0056划得來。

如果你花100元買0056,可以發到多少股利呢?1.6/30*100=5.3

結果0050只有發3.6,少發了5.3-3.6=1.7

但你認為0050的股價一年無法增加1.7元嗎?

國外推廣的F.I.R.E.標榜4%的「提取率」,意思是你可以買波克夏,然後每年賣掉4%的股票,而不是要你買0056然後每年領4%的股利,這兩個概念我覺得不一樣。美國有很多穩定成長的股票,所以他們對於有些公司股價永遠往上,股利永遠成長,是覺得有可能的。反觀台灣市場小,能夠維持穩定獲利就不容易了,還要像台積電一樣技術領先年年成長,幾乎是沒有。所以我在這裡還是要呼籲大家,存股的時候不要忘了把公司股價成長這塊一起算進去。以大台北的例子就說明了就算股利穩定,股價是用鈔票買的,鈔票印的速度比公司獲利速度快多了。

我以前很喜歡拿大台北瓦斯和其他股票比較,因為大台北瓦斯是特許民生獨佔產業,獲利穩定,風險低。可是當0050股利和大台北瓦斯差不多,風險差不多,0050股價卻會成長,這時候似乎已經沒有理由買大台北瓦斯股票了。

看更多「存股」好文,助你實現財富自由:

- 小資族、退休族都愛的「定存股」該如何選? 4 步驟帶你挑出優秀定存股!

- 【定存選股學】他用這 3 指標,篩出 長線定存股!台積電 就是其中一檔 ...

- 績優股遲早會「加倍奉還」... 4 招克服恐懼,碰上股災 也能抱住定存股不亂賣

- 買了定存股 你可以不管它...但也可以 活化它!多做 這一步,就能每年多拿 5% 利息!

- 定存族 放心存!2 重點挑出 5 大「生活概念股」,檔檔穩定配息 20 年以上!

本文由 傻多棒喬飛 授權轉載,原文於此

(圖:shutterstock / 責任編輯:Ann;內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌