【我們想讓你知道】

這幾年全球吹起了一股 ETF 熱潮。美國在 1993 年發行第一支 ETF ,而台灣則是在 2003 年才推出,也就是大名鼎鼎的「元大台灣 50」(0050)。但不論是 1993 年還是 2003 年,相對於股票、基金,ETF 可以說是一款非常新興的商品,台灣也是最近幾年才慢慢受到關注,而開始流行。

文 / 柴鼠兄弟

關鍵在於「菜」怎麼選

除了股票和基金,這幾年全球更吹起了一股 ETF 熱潮。其實,美國早在 1993 年就發行了第一支 ETF *,而台灣則是在 2003 年才推出,也就是大名鼎鼎的「元大台灣 50」(0050)。但不論是 1993 年還是 2003 年,相對於在 17 世紀就已經出現的股票,以及 19 世紀出現的基金,ETF 可說是非常新興的商品,台灣也是最近幾年才慢慢受到關注,而開始流行。

ETF 是「Exchange Traded Funds」的縮寫,直接翻譯就是「交易所買賣基金」,而台灣證交所取了一個更傳神的名稱「指數股票型證券投資信託基金」,簡稱「指數股票型基金」,簡單來說就是「追蹤指數像股票一樣買賣的基金」。很多人可能還是不懂,那鼠換個方式說明,我們一定都有買過便當的經驗,一般會有兩種情況:一種是到自助餐店自己夾菜,另一種是買現成的便當(如台鐵便當或福隆便當)。自己夾菜的好處是可以自己決定要吃什麼,想要青菜多或肉多都可以,完全依照自己的喜好組合調整,但缺點是要花時間考慮,萬一挑到不好吃的也要自己認了。

而買品牌便當剛好相反,我們因為相信「台鐵便當」的名號而購買,便當裡的配菜有一塊排骨、半顆滷蛋和幾樣菜,好處是拿了就走,非常方便、節省時間,但如果不喜歡其中某些菜,沒得換,只能選擇要買或不買。不論是動手自己挑或拿了就走,都得在掌控權和省時間兩者之間做出取捨。

* 美國第一支ETF 是在 1993 年由美國道富(SSGA)發行的「SPDR 標準普爾 500 指數 ETF」( SPDR S&P 500 ETF 美股代號:SPY ),是一支專門追蹤美國標準普爾 500 指數的 ETF,截至 2020 年 2 月中資產規模約 2,600 億美元,好幾度是全世界規模最大的 ETF。

隨著消費需求的多樣化,為了滿足那些想折衷於天秤兩端的客人,後來有店家開發出一種「指定便當」,是一種依照「特殊指定條件」搭配菜色的便當,既不用自己選菜也不用擔心菜不合口味。例如:「派可台蛋素銷 5 」的意思就是「台式蛋素食且每樣配菜一定是銷售排行前 5 」,餐廳每一季會公布菜色銷售排行,例如 ABCDE,該系列的便當就只會納入這 5 道菜,要是下一季排行變成 ABCDF,E 掉到第 6 名,F 前進到第 5 名,老闆就必須把便當裡的 E 菜換成 F 菜。

於是,透過「台式」、「素食」、「前 5」、「海鮮低卡 500 」、「不牛辣 10 」等條件,來確認這款便當的內容是否符合我們的需求,依照各種條件搭配出來的指定便當,等於同時具有品牌便當和自選便當的優點,可以節省挑菜的時間,一樣是拿了就走,又可以確保便當配菜符合某些條件,是自己想吃的,於是這種便當就越來越受到消費者歡迎。回到投資理財的世界,「自選便當」指的是股票、「品牌便當」則是基金,而有條件選菜的「指定便當」就是 ETF,其本質就是一種基金,也可以算是一種品牌便當,只是裡面的內容和傳統基金比較起來更透明,投資人更容易了解這個基金的持股規則。

前文提到 ETF 是「追蹤指數像股票一樣交易的基金」,其中「追蹤指數」即「選菜條件」,也就是限定一檔基金必須根據這項指數,投資特定股票或標的。例如,「台灣 50 」(0050)就是專門追蹤「台灣 50 指數」的一檔 ETF,所以「指數」可說是 ETF 存在的基礎之一。

什麼是指數?

金融市場的「指數」,簡單來說是一種表徵特定群體狀態的量化指標,例如:代表美金升貶的「美元指數」(USDX)、代表美國科技類表現的「納斯達克指數」(NASDAQ),還有我們台股大盤的「加權股價指數」(TAIEX),就是用來表示集中市場當中所有上市公司漲跌狀況。在台股還有不同指數,像是電子指數、金融指數、台灣 50 指數、台灣高股息指數⋯⋯,指數編撰的型態非常多,包含:產業類別、貨幣原物料、高低排名、波動狀況,連公司評鑑排名都可以成為一種「公司治理 100 指數」。

納入指標的公司,其股票就稱為「指數成分股」,例如:Facebook、Amazon、蘋果、微軟等科技公司,是納斯達克的指數成分股;而麥當勞、可口可樂、蘋果、微軟、波音⋯⋯則是道瓊工業的指數成分股。依照指數編撰的目的不同,同一間公司可能是許多不同指數的成分股,例如:兆豐金(2886)同時是四個指數的成分股:金融、台灣 50、高股息、公司治理 100。在指數的名稱最後面的 50、180、300、500 等數字,代表納入幾家成分公司。

ETF 和一般基金最大的差別是必須「追蹤指數」,設法讓基金的淨值可以貼近指數的表現,意思是,基金經理人會買進同樣的成分股,以相同的比例持有,達到複製該指數的效果。舉例來說,台灣 50 ETF,為了要追蹤「台灣 50 指數」採用的是「完全複製法」,也就是基金經理人會買進所有被台灣 50 納入的公司,並依照相同的權重持股,例如:台積電占台灣 50 成分的 40%,ETF 一樣配置 40%、鴻海占 5%、聯發科占 3%⋯⋯依此類推,一路買到第 50 家。

透過完全複製模仿指數成分股的方式,讓基金淨值的漲跌,得以貼近該指數的變化,當指數漲,淨值就跟著漲,指數跌淨值就跟著跌。ETF 以每 1,000 單位為一張,放到股票市場上,像股票一樣,讓投資人可以自由交易買賣轉讓,用這種方式間接地讓這些依照各種目的編撰出來的指數,透過證券化的方式讓投資人可以參與。所以 ETF 是可以在股票市場自由交易的基金,交易時間和相關規定也都跟股票差不多,如果你會買賣股票,就會買賣 ETF,一樣是經由券商辦理買賣交割,不過這和一般基金透過銀行或基金平台申購或贖回,就是很大的差異了。

ETF 和一般基金的最大差異:

主動與被動

除了交易方式,ETF 和一般基金還有一個很大的差異,就是「主動和被動」。一般基金就是把錢交給基金公司(投信),根據基金經理人的專業「主動」幫我們選定投資標的、決定要買哪個國家、哪些公司的股票、債券或貨幣等,透過他們的專業操作,幫我們基金投資人賺錢,獲利就反應在基金淨值上,當淨值漲得越高,投資人手上握有的單位就越值錢。但 ETF 剛好相反,其經營目標是為了追蹤「指數」,最佳的狀態是 ETF 淨值變化可以跟標的指數完全一致,所以 ETF 的經理人是「被動地」買進與指數相同的成分股,連比例都完全複製。

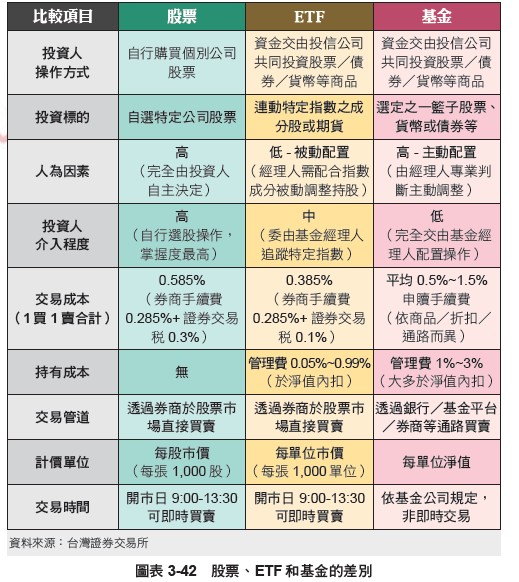

只要被追蹤的指數調整了成分股,不論是成分占比調整,或成分公司刪除及納入,ETF 經理人手上的持股就要跟著調整,不主動判斷或採取避險措施,也因此被稱為「被動型基金」,這是和一般主動型基金最大的差別。也因為經理人對於 ETF 所需的管理程度較低,也不需要研究團隊出具報告,國外甚至有許多 ETF 都是機器人(程式)自行運作,人事成本較低,管理費比主動型基金低很多,加上 ETF 的證券交易稅 1% 也比一般股票低,因此受到許多投資人的歡迎。(見圖表 3 - 42 )

不過要提醒的是,雖然買賣 ETF 的方法跟股票一樣,但股票代表的是公司,有營收、財報、本益比、股東權益、營業項目等資料可以分析研究,而 ETF 是一種基金,不是一間公司,對應的是一個編撰出來的指數,自然也不會有財報、籌碼等資料可以研究,做功課的方向就也不太一樣。

用便當解釋 ETF 很好懂,看看柴鼠兄弟怎麼說

更多投資觀念,這些好文推薦你

- 退休族注意!別買 0050 ... 這 2 個時間點 買進 0056 賺很大!

- 3 種方式操作 0050,7% 報酬很有機會!想賺更多... 就用第 3 種方法 力拚 15%!

- 買 ETF 遵守 四原則,他工作 14 年就退休!理財顧問黃柏仁:善用原則二,勝率提高 2 倍

- 「大盤一直跌,定期定額買 ETF 要取消嗎?」原來有這想法,代表你的投資心理素質不堅強!

- 1 張圖看懂自己適合的「投資商品」類型!(含 股票、ETF、基金、商品 特性分析)

本文及內文圖摘自:《跟著柴鼠學FQ,做自己的提款機:為投資理財打好基本功,讓你不靠勞力,增加被動收入,快速FIRE》,作者:柴鼠兄弟、出版社:采實文化

( 圖:shutterstock,僅為示意 / 責任編輯:BELL ;本文內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌